一文读懂“借壳新规”

2019-06-25

前言

2019年6月20日���,中国证监会发布《关于修改〈上市公司重大资产重组管理办法〉的决定》(“《征求意见稿》”)公开征求意见的通知���,《征求意见稿》主要修改了现行有效《上市公司重大资产重组管理办法》(2016年修订)(“《重组管理办法》”)中关于重组上市的有关规定���,拟取消重组上市中“净利润”认定指标���、缩短“累计首次原则”计算期限至36个月���、允许符合条件的企业在创业板重组上市���、恢复重组上市配套融资等。本文旨在对《征求意见稿》主要修订的内容以及对资本市场的影响做简要解析。

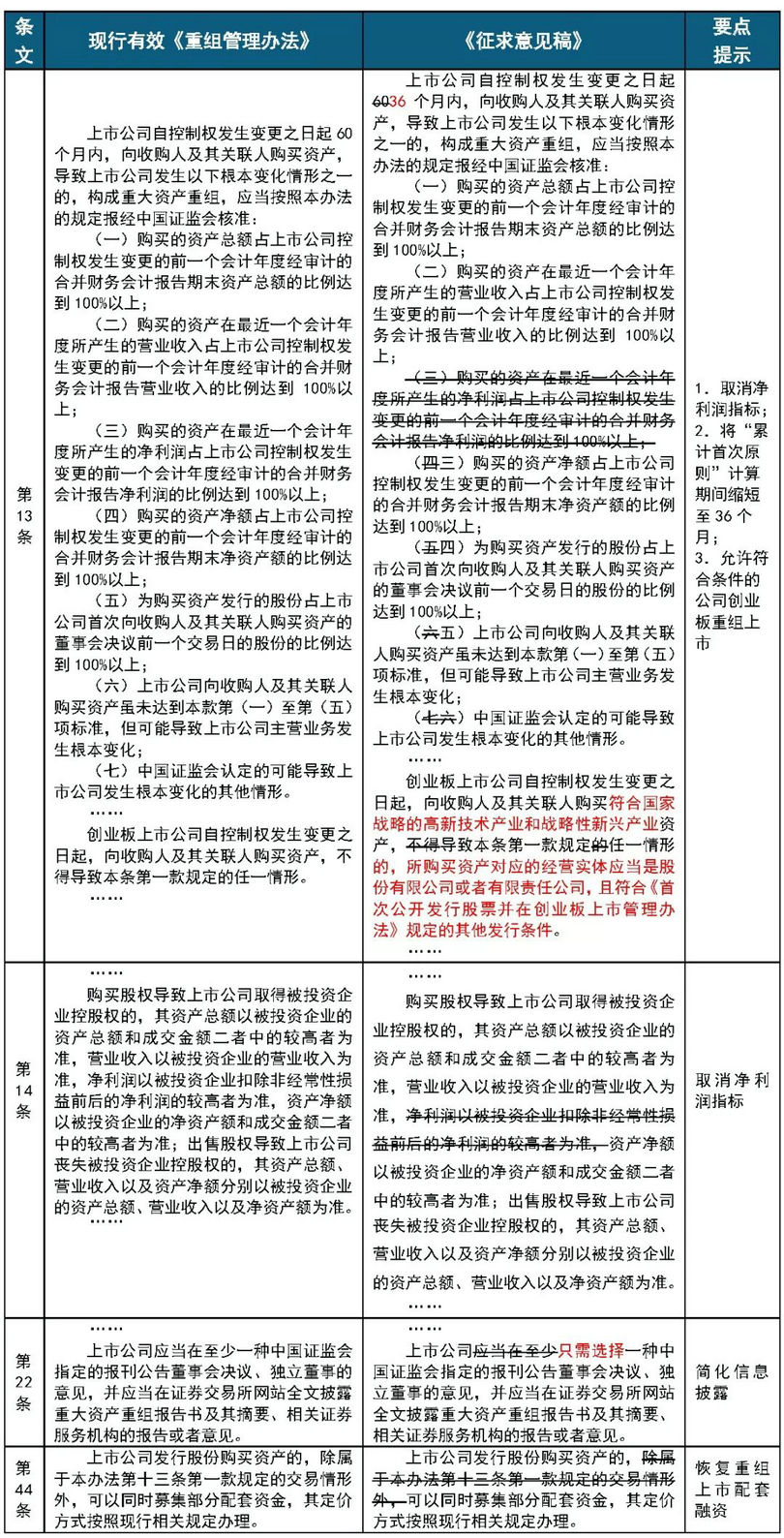

一���、《征求意见稿》修订对比

注���:《征求意见稿》增加修改内容以红字标出���,删除的内容以删除线表示。

现行有效《重组管理办法》就重组上市设置了“5+2”的认定指标���,包括资产总额���、资产净额���、营业收入���、净利润���、股份比例等5个量化指标���,以及“主营业务发生根本变化”和“证监会认定的其他情形”等2个特殊指标。事实上���,在2016年中国证监会就修订《重组管理办法》向社会公开征求意见过程中���,有关人士认为“净利润”认定指标对于亏损���、微利的上市公司过于严格���,建议取消“净利润”认定指标���,但监管部门可能考虑到取消“净利润”指标将不能有效抑制亏损���、微利上市公司“保壳”���、“养壳”现象���,加剧僵尸企业“僵而不死”���,削弱退市制度“刚性”���,故未采纳该等建议。现行《重组管理办法》施行后���,“炒壳”���、“囤壳”等行为已得到明显抑制���,市场对高风险���、短期套利的重组情形也日趋理性���,投资者的理性投资也得到较好的赔偿。在这种情况下���,继续实施“净利润”认定指标一方面导致亏损的上市公司注入任何盈利资产均可能构成重组上市;另一方面���,利润水平较低的上市公司注入规模相对不大���、盈利能力较强的资产���,也易触及净利润指标。两者均不利于推动以市场化方式“挽救”上市公司���、保护投资者利益的目标的实现。

《征求意见稿》取消“净利润”认定指标���,一方面弥补了将规模相对不大���、盈利能力较强的资产注入上市公司亦构成重组上市的情况���,有利于这类公司通过并购重组转型升级做大做强;另一方面���,可能也与上交所科创板放松对企业盈利的要求并试行注册制相呼应���,且根据现行重组上市案例���,重组上市资产体量一般都不会太小���,所以即使取消“净利润”认定指标���,《征求意见稿》保留的其他财务指标仍会就重组上市情形有效地达到监管目的。

现行有效《重组管理办法》已经将“累计首次原则”界定为60个月���,以抑制单纯炒作“壳”资源的行为���,《征求意见稿》进一步缩短“累计首次原则”计算期限至36个月���,超过36个月���,即使达到“重组上市”相关认定指标���,亦无需认定为重组上市���,仅为一般的重大资产重组。

《征求意见稿》缩短“累计首次原则”计算期限���,对于已经取得了“壳”而迟未注入资产的公司是重大的利好消息���,有利于收购人及其关联方在控制上市公司后加快向上市公司注入优质资产���,特别是对于参与质押纾困获得上市公司控制权的新控股股东���、实际控制人���,缩短计算期限有利于其尽快整合资产。

笔者注意到���,根据香港交易所现行有效的《主板上市规则》第14.06条第(6)(b)项[1]规定���,香港地区交易市场中把上市公司控制权变更后的24个月内进行重大资产收购的行为界定为重组上市���,现《征求意见稿》缩短“累计首次原则”计算期限至36个月也与国际上较成熟的资本市场监管政策进一步贴近。

与主板和中小板上市公司相比���,创业板上市公司多为高科技成长型公司���,市值普遍偏小���,因而更容易被“炒”及“借”。2013年11月���,证监会发布《关于在借壳上市审核中严格执行首次公开发行上市标准的通知》���,明确禁止在创业板实施重组上市���,遏制在创业板投机“炒壳”的行为���,前述要求也被《重组管理办法》吸收并一直沿用至今。实践中���,禁止在创业板实施重组上市的规定���,导致部分经营困难的创业板上市公司较难恢复生机���,甚至面临退市风险。

有条件的打开在创业板重组上市的路径是《征求意见稿》的一大亮点���,允许符合国家战略的高新技术产业和战略性新兴产业的相关资产在创业板重组上市���,即重组上市的资产不得改变创业板的基本属性���,仍需要符合创业板的市场定位。有条件的放开创业板重组上市���,符合国家未来新经济的发展方向���,有利于促进创业板上市公司的转型升级���,实现资本市场服务于国家发展高科技和战略性新兴产业的政策方针���,不断提升创业板的整体资产质量���,更好地保护投资者利益���,进一步提高创业板竞争力。

现行有效《重组管理办法》取消了重组上市的配套融资制度���,其初衷是避免重组方及其关联人通过配套融资进行利益输送���,净化市场环境���,但导致了重组上市的重组方虽然实现了上市���,但是并不能同步实现融资���,逼迫重组方寻找其他融资渠道。这一规定一方面降低了重组上市的吸引力���,另一方面无形对“借壳”资产的质地提出了更高的要求。

《征求意见稿》恢复重组上市配套融资���,使重组上市能够实现“一次审核���,两次发行”���,有助于上市公司在注入优质资产的过程中同时解决流动性问题���,对那些亟需资金支持自主创新能力的高科技企业具有十分重要意义���,同时减少并购重组中有关再融资的审核环节���,有利于提高重组上市的效率。

现行有效《重组管理办法》一度被业界冠“史上最严借壳标准”的称号���,自2016年9月施行以来���,不少公司的重组上市计划都相继宣布终止。其一方面确实明显地改善通过注入优质资产提高重组上市企业的资产质量���,但是另一方面由于《重组管理办法》对重组上市条件规定的非常严苛���,也使得近年来重组上市项目并不多见。笔者梳理了现行有效《重组管理办法》施行以来重组上市获核准的案例���,具体情况如下���:

通过上表发现���,自现行有效《重组管理办法》实施以来���,中国证监会及交易所对重组上市的监管审核较为严格���,上交所主要有4例重组上市成功的典型案例���,深交所主板及中小板主要有7例重组上市成功的典型案例。

《征求意见稿》明确符合国家战略的高新技术产业和战略性新兴产业的企业可以在创业板重组上市。笔者认为���,这一举措将有助于激发创业板上市公司的活力���,通过重组上市来促进创业板上市公司的优胜劣汰���,同时创业板将出现一些重组上市的案例���,有助于推动创业板上市公司实现大股东“新陈代谢”���、突破主业瓶颈���、提升公司质量。但是笔者亦认为���,这并不意味着中国证监会对于重组上市的审核标准降低���,相关企业未来在创业板重组上市依然需要严格遵守监管政策。对于信息披露不过关���、企业经营出现重大违法违规等符合《深圳交易所创业板上市规则》规定的退市条件的企业���,仍应坚决按照监管规定处以严厉的监管措施。

现行有效《重组管理办法》贯彻落实了“依法监管���、从严监管���、全面监管”理念���,旨在扎紧制度与标准的“篱笆”���,给“炒壳”降温���,促进市场估值体系的理性修复。笔者认为���,《征求意见稿》有利于重组上市回归市场化���,有助于上市公司在并购领域的发展和扩张���,通过并购重组做大做强主业���,提高上市公司质量���,激发市场活力。

注释[1]���:香港交易所《主板上市规则》第14.06条第(6)(b)项“反收购行动——上市发行人的某项资产收购或某连串资产收购���,而有关收购按本交易所的意见构成一项交易或安排(或一连串交易或安排的其中一部分);而该等交易或安排具有达致把拟收购人的资产上市的意图���,同时亦构成规避《上市规则》第八章所载有关新申请人规定的一种方法。[反收购行动]通常指���:……(b)属于以下情况的资产收购���:在上市发行人(不包括其附属公司)的控制权(如《收购守则》所界定的)转手后的24个月内(有关控制权变动并未有被视为反收购)���,上市发行人根据一项协议���、安排或谅解文件���,向一名(或一组)取得控制权的人士(或上述人士的联系人)收购资产���,而有关资产收购或一连串资产收购(以个别或总体情况而言)构成非常重大的收购事项。……”

孙军伟 ���,k8凯发天生赢家·一触即发上海办公室律师;主要执业领域为公司上市���、并购重组���、股权投资���、资产管理及常年法律顾问等。

邮箱���:sunjw@cqhaolun.com

沈宏山���,k8凯发天生赢家·一触即发上海办公室主任���、律师;主要执业领域为境内外首发上市���,股权���、资产兼并收购���,上市公司重大资产重组���、再融资���,公司���、信托公司���、基金子公司���、私募基金资产管理业务等。

邮箱���:shenhs@cqhaolun.com

王剑锋���,k8凯发天生赢家·一触即发上海办公室业务合伙人;主要执业领域为境内外首发上市���,股权���、资产兼并收购���,上市公司重大资产重组���、再融资���,公司���、信托公司���、基金子公司���、私募基金资产管理业务等。 邮箱���:wangjf@cqhaolun.com

声明���:

本文由k8凯发天生赢家·一触即发律师事务所律师原创���,仅代表作者本人观点���,不得视为k8凯发天生赢家·一触即发律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容���,请注明出处。