以已设定抵押的动产开展售后回租是否影响融资租赁法律关系的建立

2019-08-22

2014年最高法发布的法释【2014】3号文件���,首次明文确认了融资租赁售后回租模式的合法性。售后回租实际上是购买和租赁的一体化���,回租的目的是为了解决承租人的自有资金或流动资金不足。这种方式既有利于企业将现有资产变现���,又有利于改善财务状况和资金结构���、改善银行信用条件。在售后回租业务中���,租赁公司需从承租人处购买设备���,再租回给承租人。如租赁公司从承租人处购买的是已被设立抵押的设备���,租赁公司与承租人签署的购买设备的转让合同是否有效?租赁公司能否取得设备的所有权?针对前述问题���,本文将从审判实践的角度出发���,以个案为例���,探究抵押物与租赁物重合情形下司法实务对该融资租赁法律关系的认定���,以规范企业之行为���,以明确裁判之规律。

【检索信息】

检索工具���:中国裁判文书网���、无讼等

检索关键词���:“融资租赁”���、“抵押”���、“售后回租”等

检索时间���:2019年6月29日

涉诉案例数量���:31件

【检索结论】

在融资租赁关系中���,虽然承租人以已抵押的租赁物开展业务���,但实质上并不影响融资租赁关系的合法设立���,只是由于抵押权设立在先���,该权利具有追及效力���,能够对抗出租人所取得的所有权���,从而影响租赁物对租金债权的保障功能。

【检索案例分析】

案例一���:

仲利国际租赁有限公司���、江门市小熊猫特种金属材料有限公司融资租赁合同纠纷二审民事判决书(广东省中山市中级人民法院(2017)粤2020民终3565号)

案件事实

2014年11月28日���,仲利租赁公司与小熊猫金属材料公司开展售后回租型融资租赁业务���,仲利租赁公司将上述从小熊猫金属材料公司购买的标的物出租给小熊猫金属材料公司使用���,后小熊猫金属材料公司在履行上述融资租赁合同的过程中出现逾期支付租金的违约情形���,仲利租赁公司经催讨无果���,遂于2015年9月7日提起本案诉讼���,主张前述实体权利。

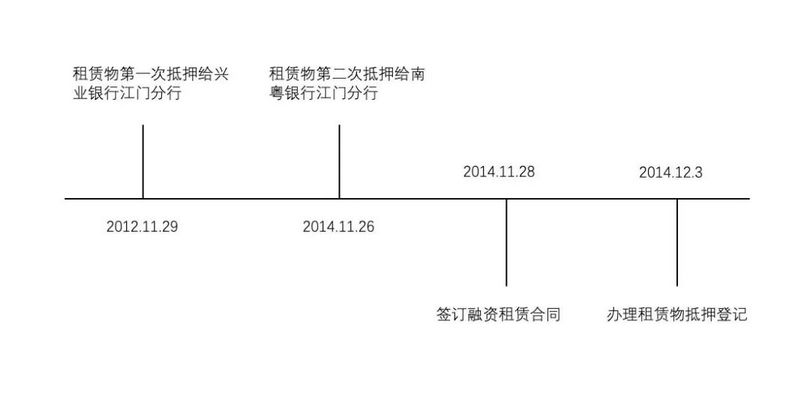

法院审理中查明���,在2012年11月29日���,小熊猫金属材料公司因向兴业银行江门分行借款���,已经将涉案租赁物中的多套机器设备抵押给了兴业银行江门分行并办理了抵押登记手续。2014年11月26日���,小熊猫金属材料公司又将其厂房内的整流变压器等设备抵押给了南粤银行江门分行并办理了抵押登记手续。

案件相关事实如下图所示���:

争议焦点���:

以已经设立了抵押的动产开展融资租赁是否影响融资租赁法律关系的建立

法院裁判���:

首先���,涉案租赁物抵押在先是否影响买卖合同的效力。根据物权法规定���,抵押权设定后���,抵押人对抵押物的处分权受到限制���,即必须征得抵押权人的同意。但是���,这并不意味着抵押人未经抵押权人同意而转让抵押财产的行为即告无效。抵押权人对抵押物的追及权与受让人取得所有权并不相悖���,受让人可以取得抵押物的所有权而抵押权人则保留对抵押物的追及权而继续行使抵押权���,抵押物受让人也可代为清偿债务而消灭抵押负担。因此在兴业银行江门分行���、南粤银行江门分行已经对涉案机器设备办理抵押登记手续的情况下���,兴业银行江门分行���、南粤银行江门分行对仲利租赁公司买受取得的涉案机器设备享有优先受偿权���,但该优先受偿权不影响涉案买卖合同的效力。

其次���,涉案买卖合同和融资租赁合同系仲利租赁公司和小熊猫金属材料公司的真实意思表示。合同标的物虽然原为小熊猫金属材料公司所有���,但是根据《最高人民法院关于审理融资租赁合同纠纷案件适用法律问题的解释》第二条规定���:“承租人将其自有物出卖给出租人���,再通过融资租赁合同将租赁物从出租人处租回的���,不应仅以承租人和出卖人系同一人为由认定不构成融资租赁法律关系”���,故仲利租赁公司和小熊猫金属材料公司之间的法律关系应当认定为融资租赁合同关系���,小熊猫金属材料公司主张为民间借贷关系欠缺依据。

案例二���:

中国融资租赁有限公司与淄博五湖陶瓷科技有限公司取回权纠纷二审民事判决书(山东省淄博市中级人民法院(2015)淄商终字第390号)

案件事实���:

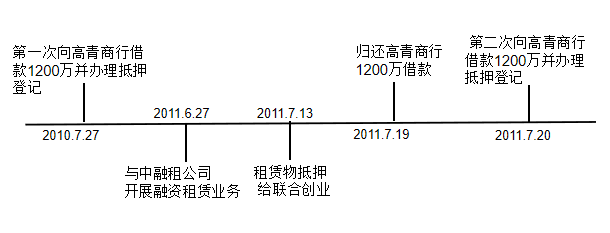

1.2010年7月27日���,被告(五湖公司)向第三人高青商行借款1200万元���,被告以其所有的生产设备(①窑炉及配套生产线2套���、②液压自动压砖机3台及冷煤气站1套���、40T球磨机12台等)为该笔借款向第三人高青商行提供动产抵押���,并在高青县工商行政管理局办理抵押登记。

2.2011年6月27日���,在上述抵押权存续期间���,原告中融租公司与五湖公司开展售后回租业务���,将上述部分设备所有权转移给中融租公司。

3.2011年7月8日���,五湖公司因借款即将到期���,再次向高青商行申请借款���,并以上述设备抵押���,高青商行同日委托第三方机构进行了调查。

4.2011年7月13日���,原告将①窑炉及配套生产线2套���、②液压自动压砖机3台以及③16T球磨机20台���、④晒版机1台抵押给联合创业担保集团有限公司���,并在大连市工商局办理了动产抵押登记手续。

5.2011年7月19日���,被告偿还第三人高青商行借款1200万元。2011年7月20日���,被告与第三人高青商行签订借款合同���,被告向第三人高青商行借款1200万元���,同日���,被告将窑炉及配套生产线2套���、液压自动压砖机3台���,作为借款抵押物为该笔借款向第三人高青商行提供动产抵押担保���,并在高青县工商行政管理局办理了动产抵押登记。同日���,第三人高青商行将1200万元的借款打入被告指定账户。

案件相关事实如下图所示���:

争议焦点���:

以已经设立了抵押的动产开展融资租赁能否取得租赁物所有权

法院裁判���:

1.物权法第191条第二款规定���:“抵押期间���,抵押人未经抵押权人同意���,不得转让抵押财产���,但受让人代为清偿债务消灭抵押权的除外。”从该规定可以看出���,如果在抵押期间转让抵押财产而未经抵押权人同意���,转让合同并不必然无效���,只是由于抵押权的存在���,导致转让财产的物权会存在瑕疵���,只有当抵押权涤除后该物权才会成为完全物权。

2.融资租赁合同在系合同双方意思表示真实的前提下为有效合同���,但对于物权的转移来说属于效力待定的合同���,在抵押权涤除后该合同效力与物权效力得以重合���,合同的最终目的才能得以实现���,即实现物权的转移。

3.本案中���,原被告于2011年6月27日签订《融资租赁合同》时���,该租赁物尚在抵押权存续期间���,租赁物的物权效力待定���,但在2011年7月19日���,被告偿还第三人借款1200万元后���,抵押权涤除���,该租赁物的物权效力得以实现���,故原告自2011年7月19日被告归还了第三人贷款时起依法享有了对涉案四项财产的所有权。

案例三���:

上诉人丹阳市众信农村小额贷款有限公司与上诉人江苏金融租赁有限公司融资租赁纠纷一案的民判决书(江苏省南京市中级人民法院(2014)宁商终字第284号)

案件事实���:

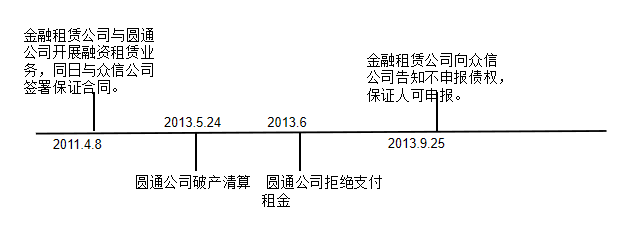

1.2014年11月8日���,金融租赁公司与案外人圆通公司签署《融资租赁合同》及《转让协议》���,约定双方开展售后回租型融资租赁业务���,圆通公司以自由变压器���、电容柜等设备转让给金融租赁公司。

2.众信公司为担保上述债权实现���,与金融租赁公司签署《保证合同》。

3.圆通公司逾期支付租金���,且2013年5月被法院裁定破产���,金融租赁公司明确告知众信公司其不参与债权申报���,保证人可进行申报���,保证人也未申报债权���,理由为其认为不应承担保证责任。

4.圆通公司在《融资租赁协议》签署前后均存在对租赁物进行抵押。

案件相关事实如下图所示���:

争议焦点���:

以已经设立了抵押的动产开展售后回租是否影响融资租赁合同的效力

法院裁判���:

1.融资租赁合同是出租人根据承租人对出卖人���、租赁物的选择���,向出卖人购买租赁物���,提供给承租人使用���,承租人支付租金的合同。融资租赁是形式上融物���,实质上融资。因此���,在融资租赁合同关系中���,出租人的主要义务就是支付购买租赁物的货款���,其权利是收取租金从而收回投资���,并取得利润。

2.本案中���,圆通公司将自己所有的设备出售给金融租赁公司收取货款���,并与金融租赁公司签订融资租赁合同���,再将该设备租回使用���,属于融资租赁合同的回租形式。金融租赁公司从圆通公司受让租赁标的物并不是纯粹为了取得租赁标的物的所有权���,而主要是为了再出租给圆通公司���,并获取融资收益。根据转让协议的约定���,圆通公司在向金融租赁公司转让租赁物的所有权之前���,应保证拥有对该租赁物的完全的排它的所有权���,并无将租赁物出租���、抵押或其他任何减损金融租赁公司对该租赁物所有权的行为。由此可见���,圆通公司应负有保证租赁物无任何瑕疵的义务。在金融租赁公司与圆通公司签订转让协议之前���,即使圆通公司已将涉案租赁物为其他债权人设定了抵押登记���,但该行为的后果不应归责于金融租赁公司。

3.《中华人民共和国物权法》第一百九十一条第二款仅规定“抵押期间���,抵押人未经抵押权人同意���,不得转让抵押财产”���,但并未对抵押人转让抵押财产合同的效力进行否定。再者���,如承租人在订立合同前已经在租赁物上设立了其他物权���,后又以售后回租方式与出租人订立融资租赁合同���,致使出租人无法取得租赁物所有权的���,出租人享有解除融资租赁合同的权利���,但并不必然导致转让协议和融资租赁合同无效。

4.《金融租赁公司管理办法》第三十二条关于“金融租赁公司不得接受已设置任何抵押���、权属存在争议或已被司法机关查封���、扣押的财产或其所有权任何其他瑕疵的财产作为售后回租业务的标的物”的规定���,应属于管理性规范���,即当金融租赁公司违反该条规定时���,由中国银行业监督管理委员会按照有关规定进行处理���,而并非影响其行为的效力。因此���,圆通公司以涉案租赁标的物在转让协议签订前已办理了抵押登记为由抗辩主张涉案转让协议���、融资租赁合同均无效���,无法律依据���,原审法院不予支持。

案例四���:

上诉人丹阳银球针纺服饰有限公司与被上诉人江苏金融租赁有限公司融资租赁合同纠纷一案的民事判决书(南京市中级人民法院(2014)宁商终字第350号)

案件事实���:

2011年金融租赁公司与金陵针织厂开展售后回租业务���,银球公司作为保证人对上述债务进行担保���,后金陵针织厂逾期支付租金���,另经查���,金陵针织厂转让给金融租赁公司的设备慈星全电脑横编机已为他人设定抵押。

争议焦点���:

涉案租赁物为其他债权人设定了抵押是否导致融资租赁合同无效

法院裁判���:

1.金陵针织厂将自己所有的设备出售给金融租赁公司收取货款���,并与金融租赁公司签订融资租赁合同���,再将该设备租回使用���,属于融资租赁合同的回租形式。

2.在金融租赁公司与金陵针织厂签订转让协议之前���,即使金陵针织厂已将涉案租赁物为其他债权人设定了抵押登记���,但该行为后果不应归责于金融租赁公司。

3.《物权法》第一百九十一条第二款仅规定“抵押期间���,抵押人未经抵押权人同意���,不得转让抵押财产”���,但并未对抵押人转让抵押财产合同的效力进行否定。再者���,如承租人在订立合同前已经在租赁物上设立了其他物权���,后又以售后回租方式与出租人订立融资租赁合同���,致使出租人无法取得租赁物所有权的���,出租人享有解除融资租赁合同的权利���,但并不必然导致转让协议和融资租赁合同无效。

4.我国《物权法》第一百九十一条第二款规定���,抵押期间���,抵押人未经抵押权人同意���,不得转让抵押财产���,但受让人代为清偿债务消灭抵押权的除外。该规定中的“不得转让”既不属于我国《合同法》第五十一条规定的无权处分���,也不是《合同法》第五十二条所称强制性规定���,其立法本意着眼于抵押财产物权变动行为的禁止���,无意否定转让抵押财产合同的效力。结合《担保法》第四十九条第一款以及相应的司法解释规定���,要求抵押人在转让抵押物时需通知抵押权人���,旨在提醒抵押人注意未经抵押权人同意的抵押物转让可能引起的赔偿责任。案涉融资租赁合同的性质系债权行为���,并不发生物权变动的效力���,银球公司以上述法律及司法解释的规定主张该协议无效或者效力待定���,系对前述法律规定的误读。

5.《金融租赁公司管理办法》第三十二条关于“金融租赁公司不得接受已设置任何抵押���、权属存在争议或已被司法机关查封���、扣押的财产或其所有权任何其他瑕疵的财产作为售后回租业务的标的物。”的规定���,应属于管理性规范���,即当金融租赁公司违反该条规定时���,由中国银行业监督管理委员会按照有关规定进行处理���,而并非影响其行为的效力。因此���,银球公司以涉案租赁标的物在转让协议签订前已办理了抵押登记为由抗辩主张涉案转让协议���、融资租赁合同均无效���,无法律依据���,一审法院不予支持。

本文作者���:

吴娟萍���,k8凯发天生赢家·一触即发律师事务所合伙人���、律师���,主要执业领域为金融���、信托���、私募���、投资并购���、不良资产处置等。

邮箱���:wujp@cqhaolun.com

声明���:

本文由k8凯发天生赢家·一触即发律师事务所律师原创���,仅代表作者本人观点���,不得视为k8凯发天生赢家·一触即发律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容���,请注明出处。