私募基金从业人员刑事风险

2020-10-22

一���、私募基金概述

近两年私募基金因频繁爆雷进入公众视野���,私募基金爆雷也因此被称为“后P2P时代的新一轮金融行业犯罪潮”。私募基金是以非公开方式向投资者募集资金设立的投资基金[1]���,具有信托性质;同时其具有金融性质和功能���,可以从事资金融通业务的经营活动���,具有募集(吸收)资金的主体资格。与P2P相比���,私募基金的设立���、运营受到较为严格的监管���,例如私募基金需登记备案���、投资有门槛���、资金募集���、运作需规范等。

二���、涉私募基金刑事法律风险

2018年下半年至2019年���,私募基金中集聚的风险开始集中释放���,涉私募基金刑事案件大量增长���,根据相关统计[2]���,2016年私募基金涉非法吸收公众存款罪案件审理数仅为51���,而到2019年这个数字达到了205。私募基金从业人员面临的刑事风险和涉及的罪名也由单一向多样化发展���,大致可分为如下两类���:

(一)破坏金融秩序类刑事风险

经研究���,私募基金领域破坏金融秩序类刑事风险主要涉及以非法吸收公众存款罪和集资诈骗罪为代表的非法集资犯罪。

1.非法吸收公众存款罪

根据《中华人民共和国刑法》(以下简称“《刑法》”)第一百七十六的规定���,非法吸收公众存款罪是指违反国家金融管理法律规定���,非法吸收公众存款或变相吸收公众���,扰乱金融秩序的行为。根据最高人民法院《关于审理非法集资刑事案件具体应用法律若干问题的解释》第一条的规定���,同时具备以下四个条件的集资手段属于“非法吸收公众存款或变相吸收公众存款”���:(1)未经有关部门依法批准或者借用合法经营的形式吸收资金(也称为“非法性”);(2)通过媒体���、推介会���、传单���、手机短信等途径向社会公开宣传(也称为“公开性”);(3)承诺在一定期限内以货币���、实物���、股权等方式还本付息或者给付回报(也称为“利诱性”);(4)向社会公众即社会不特定对象吸收资金(也称为“对象不特定性”)。

2.集资诈骗罪

根据《刑法》第一百九十二条的规定���,集资诈骗罪是指以非法占有为目的���,使用诈骗方法进行非法集资���,数额较大的行为。集资诈骗罪与非法吸收公众存款罪客观方面较为相似���,表现为违反有关金融法律���、法规的规定���,以具有非法性���、公开性���、利诱性���、对象不特定性的方式非法集资;犯罪主体方面���,集资诈骗罪的主体为年满十六周岁的自然人���,非法吸收公众存款罪的犯罪主体则包括自然人和单位;而两罪最主要的区别在于行为人主观方面是否具有“非法占有目的”���,行为人主观上对募集资金存在非法占有目的的���,构成集资诈骗罪���,反之则构成非法吸收公众存款罪。

(二)侵犯财产类刑事风险

经研究���,私募基金领域侵犯财产类刑事风险包括两类���,一是诈骗类刑事风险���,二是资金占用类刑事风险。

1.诈骗类刑事风险

私募基金诈骗类刑事风险除了前文提到的集资诈骗罪���,还包括诈骗罪和合同诈骗罪。根据《刑法》第二百六十六条的规定���,诈骗罪是指以非法占有为目的���,以虚构事实或者隐瞒真相的方法���,骗取数额较大的公私财物的行为。根据《刑法》第二百二十四条的规定���,合同诈骗罪是指以非法占有为目的���,在签订���、履行合同过程中���,采取虚构事实或者隐瞒真相等欺骗方式���,骗取对方当事人财物���,数额较大的行为。合同诈骗罪是诈骗罪的一种特殊形式���,符合普通诈骗罪的犯罪构成是成立合同诈骗罪的前提���,两罪的主要区别在于合同诈骗罪要求利用合同实施诈骗行为���,具体包括以虚构合同主体身份���、提供虚假担保���、以小骗大���、收受财物后逃匿等骗取他人财物的行为。实践中常常出现行为人一行为同时触犯诈骗罪和合同诈骗罪的情形���,此时两罪属于法条竞合[3]关系���,根据特殊法优于一般法的原则以合同诈骗罪一罪定罪处罚。

2.资金占用类刑事风险

资金占用类刑事风险主要涉及挪用资金罪和职务侵占罪���,此类刑事风险主要针对资金流向为非闭环式的股权类私募基金和其他类私募基金���,这两类私募基金的资金运作隐蔽性强���,资金违约违法占用问题较为突出。

根据《刑法》第二百七十一条的规定���,职务侵占罪是指公司���、企业或者其他单位的人员���,利用上的便利���,将本单位财物非法占为己有���,数额较大的。根据《刑法》第二百七十二条的规定���,挪用资金罪是指公司���、企业或者其他单位的工作人员���,利用职务上的便利���,挪用本单位资金归个人使用或者借贷给他人���,数额较大���、超过三个月未还的���,或者虽未超过三个月���,但数额较大���、进行营利活动的���,或者进行非法活动的行为。此二罪的实践运用和理论研究较多���,此处不再赘述。

三���、私募基金法律监管新动向

虽然我国目前已形成较为全面的私募基金监管组织体系���,但相关的法律法规体系仍滞后于市场发展���,私募基金整体上处于粗放发展状态。对此国家拟在行政法律法规层面和刑事法律层面进行修法或立法���,逐步建立健全监管体系。

(一)行政规制层面

2020年9月11日���,为规范私募基金业务活动���,中国监督管理委员会发布了《关于加强私募投资基金监管的若干规定(征求意见稿)》���,就当前存在的公开或者变相公开募集资金���、规避合格投资者要求���、集团化运作���、资金池运作���、刚性兑付���、利益输送���、自融自担���、侵占或挪用基金财产���、非法集资等问题提出进一步的规范要求。主要内容有���:1.规范私募基金管理人的名称���、经营范围和业务范围;2.重新梳理私募基金资金募集禁止行为;3.再次明确合格投资者人数;4.明确私募基金财产投资的负面清单;5.强化私募基金管理人及其从业人员等主体规范要求���,提出“十不得”禁止性要求。

(二)刑事规制层面

1.《中华人民共和国刑法修正案(十一)(草案二次审议稿)》

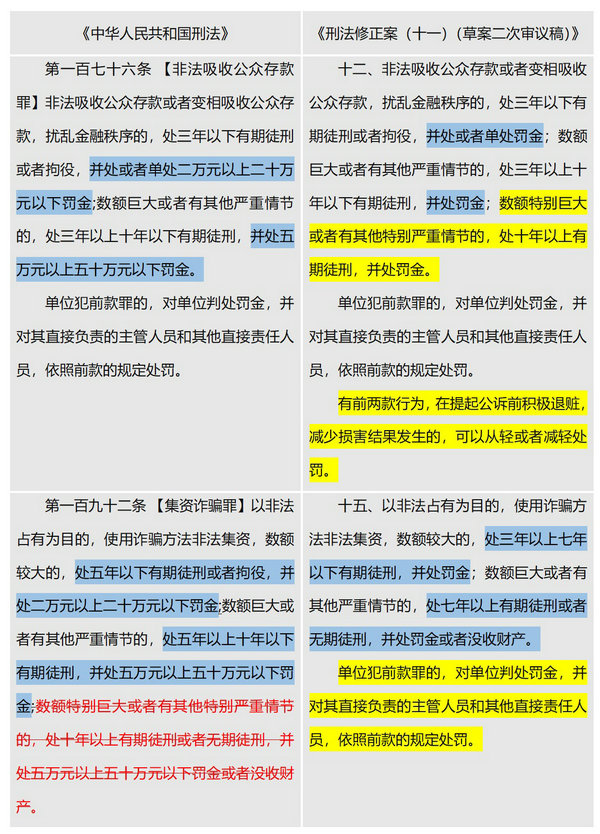

经研究���,当前大量增长的涉私募基金刑事案件中���,以非法吸收公众存款罪和集资诈骗罪为代表的非法集资犯罪最为突出���,两罪犯罪率居高不下且增长迅猛。2020年10月13日���,第十三届全国人大常委会第二十二次会议对《中华人民共和国刑法修正案(十一)(草案二次审议稿)》(以下简称“《草案》”)进行了审议。其中���,《草案》第十二条提出非法吸收公众存款罪的修改意见���,主要内容有���:1.为非法吸收公众存款罪增加一档量刑���,将该罪的最高法定刑由十年有期徒刑增加至十五年有期徒刑;2.取消罚金具体数额范围;3.增设在提起公诉前退赃可从轻或者减轻处罚的规定;《草案》第十五条提出集资诈骗罪的修改意见���,主要内容有���:1.将集资诈骗罪的量刑由原来的三档调整为两档���,提高每一档量刑的起刑点和最高量刑;2.取消罚金具体数额范围;3.增设单位为本罪的犯罪主体。(详见下图)

注���:修改;新增;红字���:删除

2.背信运用受托财产罪

根据《刑法》第一百八十五条之一的规定���,背信运用受托财产罪是指银行或者其他金融机构违背受托义务���,擅自运用客户资金或者其他委托���、信托的财产���,情节严重的行为。目前司法实践中以中国人民银行发布的《金融机构编码规范》为金融机构的界定标准���,私募基金未在上述规范中���,尚不属于金融机构范畴。但目前实务中有观点认为可以通过刑法扩大解释或修法的方式���,将私募基金公司纳入金融机构的范畴���,不排除未来将其纳入背信运用受托财产罪规制范围���,从而实现刑事手段提前介入的目的。

四���、私募基金从业人员刑事风险

涉私募基金刑事案件中���,由于职务不同���、涉案程度不同���,同一单位不同层级人员的刑事责任往往有较大差别���,实践中���,私募基金爆雷后也通常首先或者仅有管理人员被采取强制措施。基于上述差异���,下文将从管理人员和一般从业人员两个主体层面分析相关刑事风险。

(一)私募基金管理人员刑事风险

私募基金管理人员是否面临刑事风险主要考虑三个方面���,第一���,投资项目是否具有真实性;第二���,资金募集方式是否合理;第三���,投资运作是否符合约定。具体涉及的刑事风险可分为以下几种���:

1.管理人员虚构投资项目募集资金的���,涉及以诈骗方式非法集资;如果其在集资后没有按照约定使用资金���,而是将大部分或全部资金用于个人挥霍���、用于违法犯罪活动���、携带资金逃匿���、拒不返还资金等���,可推定其主观上存在非法占有目的[4];同时若其还采取了具有非法性���、公开性���、利诱性���、对象不特定性(以下简称“四性”)的方式募集资金的���,可能构成集资诈骗罪;

2.管理人员虚构私募基金投资项目���,但资金募集方式合法的���,只涉及以非法占有目的骗取投资人资金的���,可能构成诈骗罪;如果在募资过程中以签订���、履行合同的形式骗取投资人资金的���,同时还可能构成合同诈骗罪;

3. 私募基金投资项目真实存在���,但管理人员采取或者明示���、默示他人采取具有四性的方式募集资金的���,例如采用公众传播媒介���、口口相传���、路演等方式公开宣传;向投资者承诺在一定期限内以货币���、实物���、股权等方式还本付息或者给予回报;将私募产品份额收益权拆分转让给非合格投资者等等���,可能构成非法吸收公众存款罪;

4.私募基金投资项目真实存在���,资金募集方式合法���,但在资金运作过程中利用职务之便挪用或侵占私募资金���,可能构成挪用资金罪或职务侵占罪。

(二)私募基金一般从业人员刑事风险

本文讨论的私募基金一般从业人员主要是指私募基金公司中的销售人员���,实务中���,销售人员通常由于职务限制而不具备穿透底层资产的能力和条件���,且多数情况下只参与私募基金的募集环节���,因此刑事风险相对较小。但就目前涉私募基金刑事案件处理形势而言���,一般从业人员面临的刑事风险亦在扩大。一般从业人员是否面临刑事风险主要考虑两个方面���:第一���,是否知道投资项目的真实性;第二���,资金募集方式是否合理。具体涉及的刑事风险可分为以下几种���:

1.明知或应当明知他人虚构私募基金投资项目���,仍帮助其虚构事实���、隐瞒真相���,同时采取具有四性的方式销售私募基金的���,可能构成集资诈骗罪共同犯罪;

2.明知或应当明知他人虚构私募基金投资项目���,但是以合法方式销售私募基金���,可能构成诈骗罪共同犯罪;如果在募资过程中以签订���、履行合同的形式骗取投资人资金的���,同时还可能构成合同诈骗罪共同犯罪;

3.私募基金投资项目真实存在或确实不知项目为虚构的情况下���,采取具有四性的方式销售私募基金的���,可能构成非法吸收公众存款罪。

五���、结语

笔者认为���,私募基金爆雷往往引发涉众型经济犯罪���,大规模不能兑付情况的发生无疑将严重影响国家的金融秩序���,加强对私募基金的监管势在必行。但同时不能忽略私募基金本身的中立性���,在处理涉私募基金刑事案件中既要严厉惩治违法违规行为���,也要避免唯结果论���,以“穿透式刑事认定”方法甄别业务的真实性质[5]���,区分不同层级人员的刑事责任范围和程度。例如���,私募基金从业人员合法合规从事相关业务���,仅因投资风险而导致不能按期兑付的���,不宜认定为犯罪。

文中备注���:

[1]参见《私募投资基金监督管理暂行办法》第二条第一款。

[2]参见威科先行平台数据。

[3]法条竞合���:指一个犯罪行为同时触犯数个具有包容关系的具体犯罪条文���,依法只适用其中一个法条定罪量刑的情况。

[4]参加最高人民法院《关于审理非法集资刑事案件具体应用法律若干问题的解释》第四条

[5]参见曹坚���:《以“穿透式刑事认定”方法揭示金融犯罪》。

本文作者���:

褚维姝���,k8凯发天生赢家·一触即发上海办公室合伙人���、律师���,刑法学硕士;主要执业领域为重大疑难刑事诉讼���,包括金融类���、刑民交叉类���、经济类���、传统类刑事案件���,以及企业刑事合规法律服务���、企业常年法律顾问服务等。

邮箱���:chuws@cqhaolun.com

声明���:

本文由k8凯发天生赢家·一触即发律师事务所律师原创���,仅代表作者本人观点���,不得视为k8凯发天生赢家·一触即发律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容���,请注明出处。