重大疾病释义条款性质认定的司法实践研究

2023-06-06

2023年3月15日���,中国消费者协会(以下简称“中消协”)发布了2021-2022年度“全国消费维权十大典型司法案例”���,其中案例四“温某诉百年人寿保险股份有限公司广东分公司人身保险合同纠纷案”在司法实践中属于争议较大的典型案例。

该案中���,反映了一个非常普遍的问题���,那就是���:保险条款是否公平���、是否合理。重大疾病释义条款���,在保险业和普通消费者之间的冲突中一直处于风口浪尖。实践中���,如何理性地看待重大疾病释义条款的公平性和合理性���,需要了解此类事件中消费者的观点和司法实践中的裁判观点。

一���、保险业重疾门事件回顾

2005 年末���,《在中国千万不要买保险》一文在互联网上广为流传。2006 年 2 月深圳有 6 名投保人以故意欺诈为由���,起诉某保险公司要求解除《守护神两全保险及附加重大疾病保险》合同���,并全额退回保费。2006 年 6 月���,又有 36 名投保人提起诉讼。当时���,“重疾险保死不保病”引发一阵热议。消费者认为���,保险合同中对某些疾病的释义违背了基本的医学原则���,如果按照合同条款规定���,某些情况下���,被保险人只有在死亡之后才能得到赔偿���,这让重疾险的目的失去了意义。例如���,关于癌症诊断���,当时的保险条款中载明“任何组织涂片检查和穿刺活检结果不作为病理证据。”而医生的解释是���:现在癌症的病理诊断基本依靠组织涂片检查和穿刺活检结果。如果不包括这两种���,那就只能切片检查���,但这样就排除了发病率较高的癌症(例如肺癌���、胃癌���、食道癌等)以及中早期癌症。患者捱到晚期再去医院检查���,才能获得重大疾病保险赔付���,显然是不合情理。

“重疾门”事件后���,关于“重疾险保死不保病”的争议也引起了保险监管部门的重视。2007 年���,在中国保监会的指导下���,中国保险行业协会与中国医师协会合作完成了我国首个保险行业统一的重疾定义的制订工作���,《重大疾病保险的疾病定义使用规范》自此出台。2020年���,结合我国重大疾病保险发展及现代医学最新进展情况���,中国保险行业协会与中国医师协会又对该使用规范进行了修订���,于2020年11月5联合发布了《重大疾病保险的疾病定义使用规范(2020年修订版)》。

二���、重大疾病释义条款性质认定的司法实践

《重大疾病保险的疾病定义使用规范》在一定程度上缓解了消费者与保险业的矛盾���,然而该规范定义的的疾病种类只包括28种重度疾病和3种轻度疾病。保险市场上���,大多数重疾产品承保的疾病种类包括100种以上���,并且区分为“重症”“中症”和“轻症”三种。因此���,在保险纠纷中���,对于重大疾病释义的争议从未停止。

关于重大疾病释义条款是否有效���,最大的争议焦点就是���:重大疾病释义条款究竟是保险责任条款还是减轻或免除保险人责任的条款。消费者中盛行的观点是���:重大疾病的定义限制了消费者选择就医的权利���,减轻���、免除���、限制了保险公司的保险责任���,属于免责条款;保险人未尽免责条款的提示和明确说明义务的���,该条款不发生法律效力。而保险公司普遍认为���,重大疾病释义条款置于合同“释义”部分���,系对合同所涉重要术语进行的解释和列明���,并不存在免除或者减轻保险人责任的情形���,不属于保险法规定的免除保险人责任的条款;不能依据《保险法》第十七条的规定认定无效。

就重大疾病释义条款的性质究竟是责任条款还是免责条款���,笔者检索了省高级人民法院作出的裁判文书���,发现对于上述两种观点���,均有较多支持的判例;即便是在同一个法院���,对于类似的争议焦点���,亦有不同的判例。

(一)司法观点一���:重大疾病释义条款属于免责条款

参考案例1���:T保险公司与周某人身保险纠纷;案号���:(2020)豫17民终2410号���,(2021)豫民申2572号;争议焦点���:“冠状动脉搭桥术”是否属于免责条款。

河南省高级人民法院认为���:涉案保险条款中冠状动脉搭桥术释义“指为治疗严重的冠心病���,实际实施了开胸进行的冠状动脉血管旁路移植的手术。冠状动脉支架植入术不属于保障范围”。其中“冠状动脉支架植入术不属于保障范围”属于免责条款���,虽然该内容进行了加黑加粗���,但太平人寿保险公司提交的证据不足以证明其在订立保险合同时对上述免责条款尽到明确说明义务���,因此上述免责条款不产生效力。

参考案例2���:X保险公司与张某人身保险纠纷;案号���:(2021)豫14民终2293号���、(2021)豫民申7533号;争议焦点���:“急性心肌梗塞”是否属于免责条款。

河南省高级人民法院认为���:保险条款第5.4.2条将“急性心肌梗塞”列入重大疾病范围���,并约定必须满足下列至少三项才符合保险金的给付条件���,其中三项必须有医疗机构的相关检查诊断结果才能确认。而“急性心肌梗塞”属于急危重症���,如救治不及时将直接造成猝死���,保险公司的认定不符合该疾病的发病特点���,对被保险人显然不公���,亦违背民法的公平原则。故上述格式保险条款所规定的条件���,明显属于减轻或免除保险人责任的条款。

(二)司法观点二���:重大疾病释义条款不属于免责条款

参考案例1���:T保险公司与杨某人身保险纠纷;案号���:(2020)豫17民终2403号���、(2021)豫民申2380号;争议焦点���:“高残”条款是否属于免责条款。

河南省高级人民法院认为���:案涉保险合同9.7条对“高残”进行释义���,该释义采用了列举式方式���,即对投保人所受伤害达到何种程度���,才符合保险合同约定的“高残”标准进行了具体明确的约定���,该条款约定并不存在免除或者限制保险人责任的情形���,不应当认定为免除或减轻保险人责任的条款。

参考案例2���:H保险公司与展某人身保险纠纷;案号���:(2018)鲁15民终1237号���、(2020)鲁民申1369号;争议焦点���:“瘫痪”条款应否做不利于保险人的解释���,“脑瘫”是否属于“瘫痪”。

山东省高级人民法院认为���:脑瘫是否属于瘫痪���,需要借助专业鉴定意见进行分析认定。本案一���、二审法院委托有关专业鉴定机构作出了专业鉴定意见���,均未明确将脑瘫作为瘫痪的情形作出专业认定。申请人主张涉案保险合同约定的瘫痪存在两种不同的理解���,应作出不利于被申请人的解释。然而���,目前中国保险行业主管部门下发的文件及涉案保险合同中对“瘫痪”的内涵和外延均作了明确释义和界定���,即因疾病或意外伤害导致被保险人肢体机能丧失。因此法院认定“瘫痪”的释义条款明确���,不属于免责条款。

三���、判断重大疾病释义条款是否属于免责条款的标准

重大疾病释义条款显然是保险人单方拟定的格式条款。《民法典》第四百九十八条规定“对格式条款的理解发生争议的���,应当按照通常理解予以解释。对格式条款有两种以上解释的���,应当作出不利于提供格式条款一方的解释。格式条款和非格式条款不一致的���,应当采用非格式条款。”笔者总结该类争议案例发现���,法院认定重大疾病释义条款属于减轻或免除保险人责任的条款主要遵循以下原则进行判断���:

第一���,遵循文字解释原则���,保险公司载明“不在保障范围内”的条款属于免责条款。

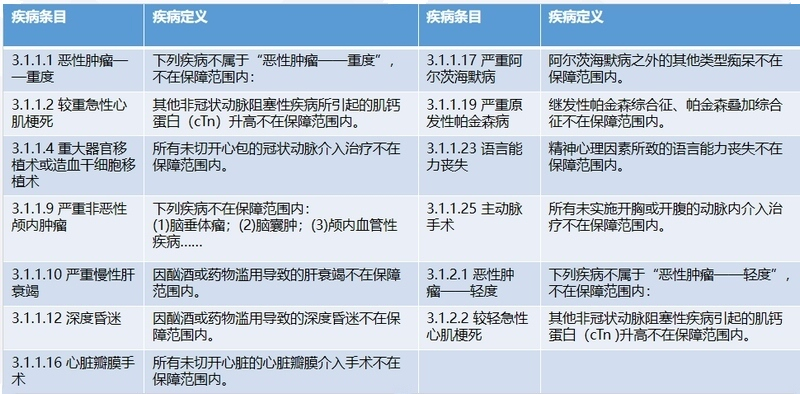

如果重大疾病释义条款中明确“下列疾病不属于……���,不在保障范围内”的���,该释义条款则会被法院认定为免责条款。例如���,《重大疾病保险的疾病定义使用规范(2020年修订版)》中有13处定义均采取了“不在保障范围内”的表述���,如下表所示���:

第二���,遵循医学通用解释原则���,保险条款的疾病定义与医学的通用解释不一致且比通用医学解释严格的���,则认定疾病释义条款为免责条款���,以医学通用解释为准。

例如���,在中消协公布的“温某诉百年人寿保险股份有限公司广东分公司人身保险合同纠纷案”中���,“腔静脉过滤器植入术”的释义为“腔静脉过滤器植入术指经认可医院的专科医生证明有反复肺栓塞发作及抗凝治疗无效而必须接受手术植入腔静脉过滤器”。医学资料显示���:腔静脉过滤器是一种医用过滤器���,用于治疗肺栓塞。肺动脉栓塞是临床发病率���、死亡率较高的急症���,抗凝治疗能取得一些疗效���,但仍有机会发生再次肺动脉栓塞���,而且抗凝治疗本身也有较高几率的并发症���,部分是致命性并发症;而有一些病人则不能接受抗凝治疗。因此���,法院认为���:保险合同中的“疾病释义”条款如背离了一般人的通常认知和通行的诊疗标准���,限缩了疾病的理赔范围���,实际免除或者减轻了保险人的保险责任���,应视为免责条款。

遵循医学通用标准也纳入到了监管规定中���,《健康保险管理办法》第二十三条规定“保险公司在健康保险产品条款中约定的疾病诊断标准应当符合通行的医学诊断标准���,并考虑到医疗技术条件发展的趋势。健康保险合同生效后���,被保险人根据通行的医学诊断标准被确诊疾病的���,保险公司不得以该诊断标准与保险合同约定不符为理由拒绝给付保险金。”

第三���,遵循合理期待原则���,保险条款的疾病定义超出一般投保人依其常识的合理地期待时���,则认定疾病释义条款为免责条款。

合理期待原则是指当保险合同当事人就合同内容的解释发生争议之时���,应以投保人对于合同缔约目的的合理的期待为出发点对保险合同进行解释。

从重大疾病保险的险种来说���,消费者的合理期待是���:当罹患紧迫的���、危及生命的疾病或者疾病的治疗费用高昂难以承受时就属于重大疾病���,这个时候能够得到重大疾病保险金赔付。因此���,即便保险人以明示方式确定了重大疾病释义条款���,而且保险人也有一定的证据证明其履行了提示和说明义务。但是���,如果一般投保人依其常识可以合理地期待某种风险仍属于承保范围���,尽管这种期待与合同条款规定不符���,那么仍可以根据合理期待原则认定重大疾病释义条款属于免责条款���,而判决保险人承担保险责任。

《民法典》第四百九十七条规定“有下列情形之一的���,该格式条款无效���:……(二)提供格式条款一方不合理地免除或者减轻其责任……;(三)提供格式条款一方排除对方主要权利。”是“合理期待原则”的一种体现。同时���,该原则也被纳入了监管规定���,《健康保险管理办法》第二十二条规定“保险公司拟定医疗保险产品条款���,应当尊重被保险人接受合理医疗服务的权利���,不得在条款中设置不合理的或者违背一般医学标准的要求作为给付保险金的条件。”

四���、保险合同完善建议

通过对司法案例的研究���,笔者以为���,为了降低重大疾病释义条款被认定为免责条款且无效的风险���,保险公司可以从以下方面完善保险合同���:

(一)通用条款中的“免除保险人责任的条款”增加重疾释义条款免责情形。

例如���:责任免除条款下增设下列情形���:

因下列任何情形直接或间接导致被保险人发生本合同列明的重大疾病的���,本公司不承担给付保险金或豁免保险费的责任���:……

(1)重大疾病释义条款中注明不在保障范围内的情形。

(2)重大疾病释义条款中注明须符合一定条件的���,而未达到相关条件的情形。

(3)在等待期内发生的疾病。

(二)投保书中的“保证���、声明条款”增加重疾释义条款中具有免责情形。

例如���,“投保人声明书”中注明“本人确认保险公司已经向本人提供了保险条款���,本人已仔细阅读保险条款���,并确认已了解保险条款的各项内容���,尤其是保险责任条款���、责任免除���、犹豫期���、退保���、重大疾病的释义条款和不在保障范围内的疾病等关键信息。”

(三)疾病释义条款中包含有“……疾病不在保障范围内”表述的部分以加粗���、加黑���、底纹���、下划线���、加大字号等方式提示。

在P保险公司与蒋某人身保险纠纷中���,案号���:(2020)陕09民终416号���、(2021)陕民申390号���,法院认定“冠状动脉支架植入术���、心导管球囊扩张术等非开胸介入手术���、腔镜手术不在保障范围内”���,“左前降支的分支血管���、左旋支的分支血管及右冠状动脉的分支血管的狭窄不作为本保障的衡量指标”等条款表述内容属于免责条款���,同时认可该表述内容增加有灰色字符底纹形式提示���,因此认定保险公司对该两条解释内容已经尽到明确提示义务。所以���,判决免责条款生效。

(四)非标疾病定义条款以加粗加黑���、底纹���、下划线���、加大字号等方式提示。

《重大疾病保险的疾病定义使用规范(2020年修订版)》中对于某些疾病允许保险公司选择性适用���,即承保部分范围。对于这种“非标准”承保���,《重大疾病保险的疾病定义使用规范》要求保险公司须予以特别注明。

例如“3.1.1.23 语言能力丧失”���,《重大疾病保险的疾病定义使用规范(2020年修订版)》规定如果保险公司仅承担被保险人在某年龄之后的保障责任���,须在疾病定义中特别说明。那么对于该特别说明的方式包括���:以副标题注明���,以加粗加黑等明显的方式予以提示说明���,比如“语言能力丧失——满三岁方可理赔”。

(五)保险公司自行扩展的���、非标疾病定义条款需要遵循通用的医学解释���,合理定义。

目前重大疾病保险市场上���,各家保险公司承保的重疾险种达到100种以上���,远超《重大疾病保险的疾病定义使用规范(2020年修订版)》定义的31种疾病。对于这一类自行扩展的疾病���,有国际标准的���,则采用国际标准���,例如世界卫生组织颁布的《疾病和有关健康问题的国际统计分类》(ICD-10);没有国际标准的���,则对于同一种疾病���,各保险公司之间应尽可能保持一致且疾病释义遵循一般的���、通用的医学解释。

例如���:笔者观察发现���,对于少儿高发的“川崎病”���,有不少保险公司承保“严重川崎病”���,但是对于何谓“严重”���,有的公司要求“并发冠状动脉瘤或其他心血管异常并且实际接受了手术治疗”���,而有的公司还要求“冠状动脉瘤必须存在180天以上”。由此可见���,这一类扩展承保疾病的释义���,极容易引发争议。

五���、结语

鉴于重大疾病的复杂性���、专业性���,消费者���、保险公司和裁判机构对疾病释义条款的理解和认定���,不可避免存在的偏差。除了保险条款的优化和缔约流程的完善以外���,各保险公司还可以通过以下措施减少重大疾病理赔争议���:

1.确立和完善通融赔付标准

各保险公司应当建立健全重大疾病释义条款争议下的通融赔付机制���,内部确定���:哪些疾病定义发生争议或哪些诊疗情形应当进入通融赔付研讨环节���,通融赔付流程���、审批权限等等。在发生争议时���,各保险公司不至于因为缺乏类似机制而激化矛盾���,将本来可以通融赔付的案件上升到诉讼阶段影响公司声誉。

2.确立专业律师前置介入机制

各保险公司应尽量在理赔争议初期就引入专业律师的法律咨询服务���,利用专业律师的诉讼经验对争议案件进行全面综合评估���,对于败诉风险较高的争议���,避免进入诉讼阶段。

3.充分利用专业调解平台

全国各地均有保险业的专业调解机构���,随着《银行业保险业消费者权益保护管理办法》的实施���,一方面保险机构不能拒绝保险纠纷的调解���,另一方面专业调解平台的调解能够帮助各保险机构有效化解矛盾���,降低消保纠纷风险和成本。

本文作者���:

声明���:

本文由k8凯发天生赢家·一触即发律师事务所律师原创���,仅代表作者本人观点���,不得视为k8凯发天生赢家·一触即发律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容���,请注明出处。