跨境架构搭建系列——阿联酋税收政策及中阿税收协定概览

2024-07-09

联合国贸易及发展会议(UNCTAD)出具的世界投资报告显示���,2023年阿联酋已成为世界第四大绿地项目接受国���,流入阿联酋的资金达到230亿美元���,为有记录以来的最高水平。[1]前述情形离不开阿联酋友好的外商投资政策���,如专门的自由贸易区(FZ)和经济特区(SEZs)���、取消外国投资者持股比例限制���、资本汇回与税率优惠等。此外���,阿联酋与多个国家和地区存在税收协定。截至2022年6月���,阿联酋已与110个国家和地区签署了138份避免双重征税协定���,与71个国家和地区签署了107份双边投资保护协定。[2]

基于上述因素���,阿联酋已逐渐成为企业全球化布局中的顶层投资地以及最终目的地的热门选择。本文旨在结合阿联酋税收制度以及中阿税收协定分别分析中资企业以阿联酋作为顶层投资地和最终目的地的税收优势。

一���、阿联酋作为顶层投资地的税收优势

从税务的角度来看���,“走出去”企业在设计其全球的投资架构时往往需要考量多重因素。如在股息���、利息汇回时的双边税收协定;税基侵蚀和利润转移多边公约和共同申报准则的规定以及我国税法关于受控外国公司以及资本弱化的相关规定。

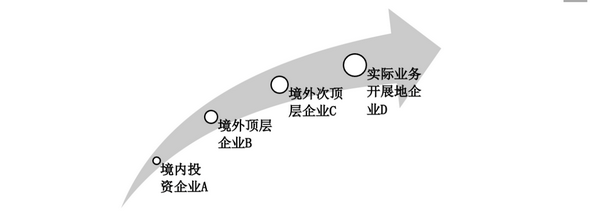

基于上述因素���,中资企业出海时往往会选择搭建两层或三层离岸公司以保证实际业务开展地企业的盈利最大化以及收入回流时享受到的相关税收优惠的最大化。以如下中资企业境外投资常见基本架构为例���:

假设境外顶层企业B位于阿联酋���,结合阿联酋相关税收制度���,在仅考量境外次顶层企业C利润回流至境外顶层企业B���,再由境外顶层企业B流转至境内投资企业A的前提下���,中资出海企业在阿联酋应缴纳的税种为企业所得税。

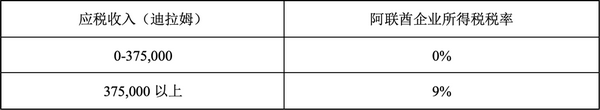

根据阿联酋新修订的《企业税法》的相关内容���,目前阿联酋联邦企业税的税率和起征点如下[3]���:

另外���,针对自由区内设立的企业���,阿联酋对于符合相关规定的企业仍采用0%的企业所得税���,其余自由区企业将适用9%的企业所得税率。[4]在新《企业税法》实施后���,自由贸易区企业也是阿联酋企业所得税的征税对象���,并需要办理税务登记和提交企业所得税申报表���,但如果该企业符合所有监管要求(①在阿联酋有充足的资本;②获得“合格收入”;③尚未选择按照标准税率缴纳企业所得税;④遵守《企业税法》规定的定价转让要求[5])将享受0%税率的税收优惠。若企业在任意时间点不能同时按足满足上述所有条件时���,在该纳税周期以及之后的五个纳税周期都将被认定为不合格���,并按照9%的税率缴纳企业所得税[6]。即使企业被认定为不属于“合格的”自由区企业���,其仍有资格享受《企业税法》中规定的小企业救济规则优惠[7]���,即若每个纳税期(相关或之前)总收入低于300万迪拉姆���,则无需缴纳企业所得税。

阿联酋所得税税法中根据纳税人性质不同将其分为了居民纳税人和非居民纳税人。不同性质的纳税人���,其税基包括的内容不同���,具体要求见下���:

《企业税法》将在阿联酋内陆和自由区设立的法律实体;实际控制人及日常管理在阿联酋的非阿联酋企业以及在阿联酋境内从事商业服务的自然人作为居民纳税人并对其在全球的所有收入征收所得税。同时将在阿联酋境内存在常设机构的境外企业;未存在常设机构但有来自阿联酋的收入的企业以及与阿联酋产生经济联系的企业作为非居民纳税人���,并只针对其在阿联酋的收入或与阿联酋产生联系的部分征收所得税。[8]

从上述的企业架构来看���,境外顶层企业B是设立在阿联酋的企业���,根据以上规则将被认定为居民纳税人���,并针对其在全球的所有收入缴纳所得税。但是���,由于在架构中的次顶层企业C是境外顶层企业B设立的子公司���,根据“参与豁免”规则���,对于符合条件的居民企业从外国法人的参与权益中获得的股息和其他利润分配将免征企业所得税。[9]前述规则具体判断应遵循形式到实质的两步走方法���:首先���,阿联酋股东公司拥有来源地公司5%或更多所有权权益或收购价值至少为4,000,000迪拉姆的权益持续12个月以上。其次���,若来源地公司能够证明其收入或利润应按9%或以上的有效税率征税���,则将被视为符合“参与豁免”规则。或者来源地不是对商业利润征税���,而是在其他不同的基础上(例如���,对公司的收入���、股权或净值���,或上述组合征税)���,如果该公司能够证明其根据《企业税法》规定的依据计算的会计利润应缴纳9%或以上的有效税率���,则该外国公司仍然可以被视为符合“参与豁免”规则并享受该部分利润在阿联酋免税的规定。从上述规定可以看出���,在搭建企业出海架构时应当避免将次顶层企业C搭建在绝对零税率地区或税收不透明的地区。

当境外顶层企业B将股息转入境内投资企业A时���,境内投资企业A就最终所得缴纳税款将受到《中华人民共和国政府和阿拉伯联合酋长国政府关于所得避免双重征税和防止透漏税的规定》(以下简称“中阿税收协定”)影响。中阿税收协定对于转让股息的具体规定如下���:首先���,依据中阿税收协定第10条的规定[10]���,阿联酋企业支付给中国母公司的股息既可以由阿联酋征收所得税也可以由中国政府征收所得税。同时���,中阿税收协定第十条第三款继续规定了若境内投资企业A为中国政府直接或间接拥有全部资本的其他实体���,或由中国政府直接或间接持股达到20%的中国公司时���,该笔所得税只能由境内征收。但是���,前述的境内投资企业A必须为该笔股息的“受益所有人”。根据合肥税务发布的“‘走出去’个人取得境外所得政策指引七”[11]以及国家税务总局江苏省税务局关于股息免税的相关问题解答[12]显示���:“受益所有人”是指对所得和所得据以产生的权利或财产具有所有权和支配权的人���,一般从事实质性的经营活动���,可以是个人���、公司或其他任何团体。因此���,在前文所列的投资架构中���,当位于阿联酋的B公司将股息汇回境内投资企业A公司时���,若A公司为股息的受益所有人���,则可享受税收协定第十条第二款中“所征收税款不得超过股息总额7%”的相关税收优惠。若A公司同时满足前述政府控股条件���,则该笔7%的所得税只能由中国税务部门收取。[13]

二���、阿联酋作为最终目的地的税收优势

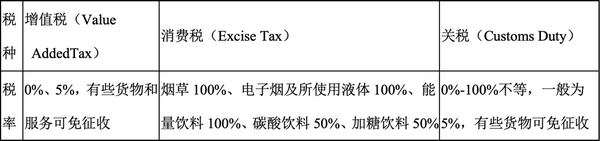

除企业所得税外���,当中资企业直接在阿联酋投资并开展经营时���,其面临的主要税种及相关税率汇总表如下所示���:

在阿联酋���,企业将代表政府作为“收税人”向下游交易对象收取通常为5%的增值税。最终由企业向政府支付从客户那里收取的税款以完成纳税义务。根据《增值税法》���,在过去12个月中营业额超过375,000迪拉姆的企业需要强制注册增值税;营业额未达到375,000迪拉姆但超过187,500迪拉姆的企业可以自愿注册增值税;营业额低于187,500迪拉姆的企业无需注册增值税。[14]

在阿联酋以及世界上绝大多数国家���,增值税会在整个供应链中收取���,而非仅在最终零售端向消费者收取。因此���,在阿联酋从事商品和服务的进口也征收增值税。这类业务主要表现为以下模式���:①进口货物或服务到阿联酋的企业;②向阿联酋其他企业提供应税货物或服务的企业;③向阿联酋消费者提供应税货物或服务[15]。作为例外情况���,根据《增值税法》(2017年联邦第8号法令)出口商品和服务���、教育���、医疗���、石油天然气���、国际旅客和货物运输���、符合条件的运输工具及相关服务���、新建或改建的住宅���、慈善机构使用的建筑物���、投资贵金属增值税税率为零。符合条件的金融服务业���、本地客运业���、住宅建筑和裸地供应免于征收增值税。

2017年阿联酋引入了消费税���,旨在通过间接增加产品的价格以减少人们对有害环境和身体健康的商品的消费。消费税引入之初仅对碳酸饮料���、能量饮料和烟草制品征收高额消费税。在2019年阿联酋将电子烟产品及含糖饮料也纳入消费税的征收范围。如前文所述���,消费税仅在零售端向消费者征收���,阿联酋消费税的运行模式为政府向消费税产品的进口商或生产商先行征收消费税���,迫使进口商或生产商以税收价格将商品卖给零售商最终由消费者以税后价格购得应税商品。因此���,根据2017年联邦第7号法令���,阿联酋要求从事相关行业的企业注册消费税以更好地履行必要的合规义务[16]���,相关行业包括���:①将应税商品进口至阿联酋的进口商;②在阿联酋生产并销售应税商品的生产商;③应税商品的存储商;④任何负责监督应税商品仓库的负责人员[17]。

阿联酋于2003年1月1日正式实施海合会关税联盟规定。根据联盟规定���,除53种免税商品外���,其余1,236种商品统一征收5%的关税���,此外每张报关单还要加收30迪拉姆(约合8.2美元)的费用。根据海合会关税联盟规定���,所有海合会国家进口的货物在该货物抵达 第一个海合会国家港口时征收5%的关税���,而后转运至其他海合会国家时不再征收关税。这样的关税政策有利于在阿联酋设立的贸易公司向其他海合会成员国家开拓业务市场。

虽然阿联酋的税种较少���,税率也相对较低���,但是阿联酋作为一个高收入国家���,一些涉企收费与中国不同���,相对高昂。以在迪拜设立企业为例���,企业的注册费用依据公司类型及注册地的差别一般从12,500迪拉姆至22150迪拉姆不等[18];除此之外���,需要政府前置审批的行业会额外加收前置许可费���,特殊行业前置许可费用可能高达人民币数十万元[19];公司经营场地的租赁费用也需依照法律缴纳10%的租赁税[20]���,水电费���、冷气费���、网络通信费用也要远远高于国内���,员工的签证费用也是一笔不小的开支���,一般不低于万元人民币。综上所述���,在阿联酋地区投资设立企业存在“税低费高”的特点���,企业应在投资前做好预算。

本文主要内容来自官方公布的法规���,税务实操层面存在细化或例外规定���、操作实务���,如涉及实操仍需聘用专业机构。

参考文献���:

[1]http://data.mofcom.gov.cn/report/世界投资报告2023-英文版.pdf

[2]http://baijiahao.baidu.com/s?id=1777416998384891788&wfr=spider&for=pc

[3]The Federal Decree-Law No. (47) of 2022 on the Taxation of Corporations and Businesses Chapter 2 Article 3 corporate tax rate

[4]The Federal Decree-Law No. (47) of 2022 on the Taxation of Corporations and Businesses Chapter 2 Article 3 corporate tax rate

[5]The Federal Decree-Law No. (47) of 2022 on the Taxation of Corporations and Businesses Chapter 5 Article 18 qualifying free zone person

[6]http://mof.gov.ae/corporate-tax-faq/ corporate tax FAQs

[7]The Federal Decree-Law No. (47) of 2022 on the Taxation of Corporations and Businesses Chapter 6 Article 21 small business relief

[8]The Federal Decree-Law No. (47) of 2022 on the Taxation of Corporations and Businesses Chapter 4 Article 11.3 11.4 taxable person

[9]The Federal Decree-Law No. (47) of 2022 on the Taxation of Corporations and Businesses Chapter 7 Article 22 exempt income

[10]http://www.chinatax.gov.cn/chinatax/n810341/n810770/c1153711/5027055/files/f177c634a2e24c2fb9162c74410fe496.pdf 《中华人民共和国政府和阿拉伯联合酋长国政府关于对所得避免双重征税和防止偷漏税的协定》

[11]http://mp.weixin.qq.com/s?__biz=MzI0ODEyNjg5NA==&mid=2649954282&idx=3&sn=0ccc03142e894415dd7a9a20ea828899&chksm=f1a23b2bc6d5b23d7b35dbb5f8711540041388bca69cec016f6f1030d6d91c8b1ef798ebea5f&scene=27《走出去个人取得境外所得政策指引七》

[12]http://jiangsu.chinatax.gov.cn/art/2019/4/2/art_9647_239071.html

[13]http://www.chinatax.gov.cn/chinatax/n810341/n810770/c1153711/5027055/files/f177c634a2e24c2fb9162c74410fe496.pdf 《中华人民共和国政府和阿拉伯联合酋长国政府关于对所得避免双重征税和防止偷漏税的协定》

[14]http://mof.gov.ae/vat/ register for VAT

[15]http://mof.gov.ae/vat/

[16]http://u.ae/en/information-and-services/finance-and-investment/taxation/excise-tax Purpose behind levying excise tax

[17]Federal Decree-Law No. (7) of 2017on Excise Tax

[18]http://avyanco.com/services/company-registration-in-dubai-uae/ Company registration in Dubai���, UAE

[19]http://field.10jqka.com.cn/20231230/c653686342.shtml 《近百国内上市公司‘掘金’中东���:税低费不低���,‘软基建’出海须跟上》

[20]http://mp.weixin.qq.com/s/0zAfB6pAl5qDSDk-YzX2Ng 《阿联酋的税收制度》

本文作者���:

声明���:

本文由k8凯发天生赢家·一触即发律师事务所律师原创���,仅代表作者本人观点���,不得视为k8凯发天生赢家·一触即发律师事务所或其律师出具的正式法律意见或建议。如需转载或引用本文的任何内容���,请注明出处。